Preguntas Frecuentes

¿Cómo me hago cliente?

Hacerse cliente de CCB es absolutamente gratis y es un proceso 100% en línea, disponible para cualquier dispositivo y no requiere de tramites adicionales.

Ingrese a nuestra página web www.ccbolsa.cl, presione "Hazte Cliente", revise que cumpla con los requisitos que ahí se detallan y seleccione el tipo de cuenta (persona natural o persona jurídica) que desea abrir.

Para mayor información y detalle ingrese aquí

¿Cuáles son los montos mínimos de inversión para Acciones y Fondos Mutuos?

Acciones: El monto mínimo de inversión es de $50.000. Este valor considera el precio por la cantidad de Acciones a comprar o vender.

Fondos Mutuos: El monto mínimo de inversión es de $1.

¿Cuáles son las comisiones de operación en CCBolsa?

Por transar Acciones:

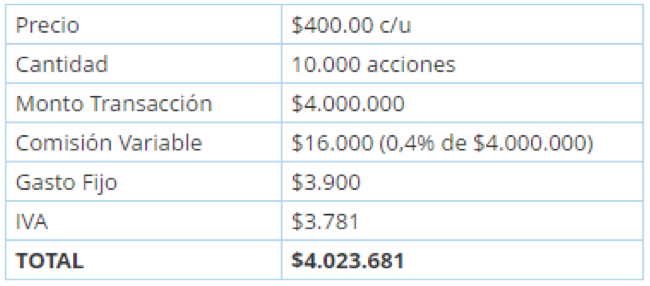

Las comisiones se cobran al final de cada día en una factura única para cada tipo de operación, una para las compras y otra para las ventas. Cada factura incluye todas las órdenes de compra o venta ejecutadas parcial o totalmente, incluyendo las comisiones, las que se calculan de la siguiente forma:

- Una comisión variable equivalente a un 0,4% del monto total transado. (Esta comisión incluye el derecho de bolsa).

- Una comisión fija de $3.900 (tres mil novecientos pesos) por factura. Así, en caso de existir operaciones de compra y venta en el mismo día, la comisión fija total será de $7.800 (siete mil ochocientos pesos), independientemente de la cantidad de órdenes ejecutadas.

Ambas comisiones se suman, y se agrega el I.V.A. vigente a la fecha de la transacción.

Por Ejemplo

| Precio | $400,00 c/u |

| Cantidad | 10.000 acciones |

| Monto Transacción | $4.000.000 |

| Comisión Variable | $16.000 (0,4% de $4.000.000) |

| Gasto Fijo | $3.900 |

| IVA | $3.781 |

| Total Costo: | $23.681 |

Para efectos de este ejemplo, las comisiones a pagar por las siguientes transacciones de compra que realices en el mismo día no incluirán el gasto fijo de $3.900

Por invertir en Fondos Mutuos: Existen distintas comisiones que afectan estas inversiones, estas están detalladas en el Reglamento Interno y en el Folleto o Ficha de cada Fondo Mutuo:

Remuneración Fija: es el cobro que efectúan las Administradoras de Fondos Mutuos por la administración de los recursos. El monto de remuneración varía de acuerdo al tipo de Fondo Mutuo y se descuenta del valor de la cuota día a día. Se expresa en una tasa anual más IVA.

Remuneración Variable: es una comisión que cobran las Administradoras de Fondos Mutuos en función de la variación diaria del Valor Cuota. Es una tasa diaria (más IVA) que se aplica sólo si el valor cuota supera el del último día en que el valor cuota del fondo o serie según corresponda, haya alcanzado su máximo histórico.

Comisión de Salida: Algunos Fondos Mutuos o serie de estos, cobran una comisión cuando se retira el dinero antes de cumplir el plazo mínimo de permanencia establecido para dicho fondo o serie. Al invertir en Fondos Mutuos a través de CCBolsa en línea, usted podrá aportar en fondos con y sin comisión de salida.

Gastos de Operación: es un cobro que tiene relación con la intermediación, custodia y auditoría de las inversiones en el Fondo Mutuo. Es una tasa anual más IVA.

¿Cómo puedo abonar fondos en mi cuenta en CCB en Línea?

ABONOS DE FONDOS A TU CUENTA EN CCBOLSA

Hoy existen tres alternativas para abonar dinero en tu cuenta CCBolsa:

- Abono electrónico desde tu cuenta bancaria:

- Ingresa a tu página privada de CCBolsa con tu Rut y clave

- Haz clic en Servicios > ABonos > Abono electrónico

- Sigue las instrucciones en pantalla dependiendo del banco desde el cual deseas realizar el abono.

-

Desde los botones de pago*:

- Ingresa a tu página privada de CCBolsa con tu Rut y clave

- Haz clic en Servicios > Abonos > Abono electrónico

- Selecciona el botón de pago del banco desde el cuál quieres realizar el abono a tu cuenta de CCBolsa

- ingresar el monto a abonar

- Confirma tu abono con tu Digipass o clave dinámica.

(*) Servicio exclusivo para clientes de Banco de Chile, Banco Santander, Banco BCI, Banco Estado, Banco BBVA y Scotiabank.

-

Depósito a través de la red de sucursales de Banco BCI:

- Ingresa a tu página privada de CCBolsa con tu Rut y clave

- Haz clic en Servicios > Abonos > Abono electrónico > Depósitos a través de sucursales BCI

- Ingresa el monto a abonar

- Imprime la papeleta de abono

- Acércate a cualquier sucursal del Banco BCI del país y realiza tu abono

¿Cuándo puedo comenzar a invertir?

- Acciones: Puedes comprar Acciones desde el momento de la confirmación exitosa de la operación, sin necesidad de esperar a que el dinero abonado esté físicamente en tu cuenta de CCBolsa.

- Fondos Mutuos y Depósitos a Plazo: Para poder ingresar órdenes de aporte a Fondos Mutuos y/o invertir en Depósitos a Plazo el dinero deberá estar físicamente en tu cuenta de CCBolsa.

En caso de haber realizado el abono en día hábil antes de las 14:00 horas, el dinero ingresará físicamente a tu cuenta antes de las 11:00 de la mañana del día hábil siguiente.

En caso contrario el dinero ingresará físicamente a tu cuenta antes de las 11:00 de la mañana del día hábil sub siguiente.

Para consultar el saldo disponible en tu cuenta, ingresa a la sección Mi Cuenta > Caja de tu sitio privado donde encontrarás el movimiento "Abono por recibir en XX horas".

¿Cómo puedo retirar fondos de mi cuenta en CCBolsa?

Todos los retiros de fondos se realizarán vía transferencia electrónica a la cuenta bancaria que ingresaste en el formulario al momento de hacerte cliente.

Para solicitar el retiro, debes seguir los siguientes pasos:

Para confirmar si recibimos la solicitud de retiro de fondos, ingresa a la sección Mi cuenta > Caja donde aparecerá el movimiento "Retiro de fondos a XX horas".

- Ingresa a tu página privada de CCBolsa con tu Rut y clave

- Haz clic en Servicios > Retiros

- Indica el monto a transferir

- Selecciona la cuenta bancaria de destino (puedes haber registrado más de una)

Para confirmar si recibimos correctamente tu solicitud de retiro de fondos, ingresa a la sección Mi cuenta > Caja de tu sitio privado donde aparecerá el movimiento "Retiro de fondos a las xx horas".

Notas:

Por tu seguridad sólo realizamos transferencias electrónicas a cuentas bancarias en las que el Rut del titular de esa cuenta coincide con el Rut del titular de la cuenta de CCBolsa, y siempre que la(s) cuenta(s) bancaria(s) haya(n) sido previamente registradas en la ficha de cliente.

Los plazos de abono en tu cuenta bancaria dependerán de la hora de ingreso de la solicitud: Si la Solicitud de retiro de fondos es ingresada antes de las 12:00 hrs., los fondos solicitados serán descontados de tu cuenta en CCBolsa el mismo día hábil y abonado en efectivo en la cuenta bancaria seleccionada durante la mañana del día hábil siguiente.

En caso contrario, los fondos solicitados serán descontados de tu cuenta en CCBolsa el día hábil siguiente y abonados en efectivo en la cuenta bancaria seleccionada antes de las 11:00 de la mañana del día hábil sub siguiente.

¿Cómo traspaso mis Acciones a la custodia de CCBolsa?

CCBolsa te permite administrar todas tus inversiones financieras en un solo lugar. Nuestra página contiene las herramientas necesarias para ingresar tus inversiones a nuestra Custodia de forma fácil y segura. El proceso de traslado de Acciones a CCB dependerá de dónde se encuentren los títulos: en tu poder, en la compañía emisora o en otra Corredora de Bolsa.

Regístrate con tu Rut y clave en nuestra página web e ingresa a la sección "Servicios > Traspaso de Acciones" donde podrás generar e imprimir la(s) carta(s) de traspaso de Acciones siguiendo las instrucciones en pantalla.

Luego, envíanos la(s) carta(s) firmada(s), adjuntando una fotocopia de tu carnet de identidad, a Av. El Bosque Sur 130, Piso 5, Las Condes, Santiago. Si vives en regiones, todos los documentos deberán ser firmados ante notario y enviados por correo privado a nuestra oficina central.

Los traspasos de instrumentos desde CCBolsa hacia otras Corredoras de Bolsa deben ser solicitados mediante una carta firmada, adjuntando una fotocopia del carnet de identidad. No se aceptarán solicitudes de personas que no sean titulares, ni tampoco se realizarán traspasos a cuentas que de las cuales el solicitante no sea el titular.

Las solicitudes de entrega de títulos físicos tendrán un cargo que se detalla en "Comisiones y gastos de operación vigentes”.

¿Qué es el servicio de Custodia?

Nuestro servicio de Custodia contempla el cuidado de todas tus inversiones financieras dentro de nuestra cuenta en el Depósito Central de Valores ("DCV"), el cobro de dividendos, ejercicio de derechos, suscripción de opciones, cortes de cupón y en general, todo tipo de eventos relacionados con tus inversiones. Este servicio no tiene costos para el cliente.

El Depósito Central de Valores (DCV) es una entidad donde permanecen guardados instrumentos financieros, tales como Depósitos a Plazo, letras de crédito, Acciones, efectos de comercio y pagarés, entre otros que pertenecen a todas las AFP, Compañías de Seguros, Corredores de Bolsa, Administradoras de Fondos Mutuos, Bancos y sus respectivos clientes. Para mayor información, visite www.dcv.cl

¿Qué es el servicio de Intermediación de Valores?

www.ccbolsa.cl presta el servicio de intermediación de Acciones, Fondos Mutuos y Depósitos a Plazo, que consistente en la realización de operaciones que tienen por finalidad el acercamiento de demandantes y oferentes para la adquisición o enajenación de cualquier título, todo tipo de instrumentos financieros y valores mobiliarios y en general toda clase de valores de oferta pública.

¿Cómo puedo actualizar mis datos?

Debes ingresar con tu RUT y clave al sitio privado de clientes y seleccione la opción Servicios > Cambio de datos

¿Qué hago si olvidé o perdí mi clave de acceso?

En caso de perder u olvidar tu clave, existen dos formas de recuperarla:

- Lo más simple es ingresar a la página de inicio de nuestro sitio web y seleccionar "¿Olvidaste tu Clave?", donde luego de registrar tu Rut, deberás contestar las preguntas de seguridad definidas. Al responder correctamente podrás ingresar una nueva clave de acceso.

- Si no recuerdas las respuestas, en esa misma sección podrás generar e imprimir una carta de solicitud de nueva clave. Envía esta carta firmada (adjuntando una fotocopia de tu carnet de identidad) a nuestro mail de contacto [email protected] o acércate a nuestras oficinas ubicadas en Av. El Bosque Sur 130, Piso 13, Las Condes, Santiago.

¿Qué son las Acciones?

Básicamente, las acciones son fracciones del capital de una sociedad anónima, por lo que cada accionista es propietario de esa parte de la sociedad. Para el accionista, constituye una alternativa de ahorro o inversión, y para la empresa, significa una vía válida y atractiva para obtener financiamiento.

¿Cuáles son los motivos que inducen a la compra de Acciones?

Las acciones constituyen para su titular un instrumento transferible de Renta Variable, por lo que su compra resulta una alternativa atractiva de ahorro o inversión a corto, mediano o largo plazo, o bien a plazo indefinido, según sean las razones que motivan su compra. La rentabilidad obtenida, puede provenir de variaciones de precios (ganancia de capital) o bien, de las distribuciones periódicas de la utilidad de un ejercicio determinado (dividendos).

También la compra de acciones puede ser motivada por la posibilidad de obtener el control de una empresa, a través de la titularidad de un porcentaje de ellas que permita formar parte del Directorio de manera de participar de las principales decisiones y utilidades de la sociedad.

¿Cuáles son los derechos que se adquieren al comprar Acciones?

Entre los derechos que pueden ejercer los accionistas, se encuentran los siguientes:

- Participar en las ganancias a través de los dividendos que periódicamente se distribuyen.

- Si la sociedad quiebra, comenzará el proceso de liquidación de ésta y el Accionista tendrá derecho a participar del patrimonio residual, una vez que se cancelen todos los compromisos vigentes con terceros.

- Derecho preferencial de suscripción: cada vez que la compañía emite nuevas Acciones, éstas deben ser ofrecidas preferentemente entre los Accionistas antiguos (proporcionalmente a las Acciones que posean para no alterar la participación de cada parte en la sociedad).

- Derecho a voz y a voto: los Accionistas pueden expresar su opinión y ejercer su derecho a voto en las juntas generales (ordinarias o extraordinarias), según la materia que se trate.

- Derecho a retiro: aquellos Accionistas que disientan de algunas materias aprobadas por la Junta General, pueden ejercer el derecho a retiro de la sociedad, previo pago por el valor de sus Acciones y bajo ciertas condiciones legales preestablecidas.

¿Cómo se diferencian las Acciones en términos de Liquidez?

Teniendo en consideración principalmente el valor de los montos transados, la presencia bursátil y la rotación de ciertas acciones en relación al total de acciones en circulación, se puede estimar su mayor o menor factibilidad de compra y venta. Estos factores son los que determinan la liquidez de las acciones.

¿Cómo se diferencian las Acciones en términos de Retorno?

La rentabilidad de una Acción proviene de los dividendos percibidos (porcentaje de las utilidades de la empresa) y de las ganancias de capital (variación entre el precio de compra y venta). Los dividendos dependen de los resultados de la empresa y en la medida que éstos sean positivos y permanentes, el Accionista podrá disponer del flujo estable de dividendos en el tiempo.

La evolución del precio de una Acción ha sido estudiada por la Escuela Técnica (que se basa en el comportamiento histórico de los precios como un elemento válido para predecir el futuro, utilizando para ello los gráficos, instrumento básico de análisis) y la Escuela Fundamentalista (que explica que el precio de una Acción se puede proyectar a través de una estimación de datos económicos-financieros de la empresa, del sector en que se desenvuelve y del contexto económico en general).

Es importante tener presente que en una economía sana, los retornos de las Acciones siempre serán mayores que los de otros instrumentos financieros, ya que los riesgos involucrados son distintos.

¿Cómo se diferencian las Acciones en términos de Riesgo?

Las acciones son instrumentos de Renta Variable. Por ello, el nivel de riesgo de cada una de ellas estará determinado por factores políticos, sociales, financieros, etc., cobrando principal relevancia las expectativas existentes en relación a dichos factores.

¿Qué son las Corredoras de Bolsa?

Una Corredora de Bolsa es un agente intermediario entre las personas que deseen comprar o vender Acciones de sociedades anónimas u otros instrumentos financieros que se transen en Bolsa. De esta manera, su función principal es canalizar los fondos desde los ahorrantes hacia los inversionistas.

¿Qué diferencia existe entre una Corredora de Bolsa tradicional y CCB en Línea?

La principal diferencia consiste en que los clientes de CCB en Línea son autónomos para transar, operando en forma directa en el mercado al igual que lo hacen los grandes inversionistas institucionales, en contraste con el sistema tradicional en el que los clientes tienen que contactar a un ejecutivo(a) de la corredora cada vez que deseen transar una Acción y posteriormente, esperar la ejecución de su orden. Adicionalmente, en los mercados desarrollados donde las Corredoras en línea han sido exitosas, las comisiones han bajado considerablemente en relación al sistema tradicional. El compromiso de CCB en Línea con nuestros clientes será siempre mantener la mejor relación precio / calidad.

¿Por qué conviene transar por Internet?

Hay muchas razones para hacerlo, pero hay dos razones fundamentales: precio y calidad. Operar por Internet permite a clientes no institucionales acceder a comisiones mucho más bajas que las vigentes en la actualidad y prácticamente elimina el tiempo que transcurre entre la solicitud de una orden por parte del cliente y su ejecución.

Además las transacciones por Internet le permiten definir a usted las condiciones de su inversión, lo que hace de éste un sistema altamente transparente.

¿Por qué es seguro transar a través de CCB en Línea?

Se han tomado muchos resguardos para hacer de ésta, una plataforma de inversiones altamente segura. Nuestro sitio transaccional se encuentra albergado en los sistemas de Consorcio Financiero, los cuales cumplen las exigencias de seguridad en el uso de sitios Web para el comercio electrónico de valores de oferta pública, establecidas por la Norma de Carácter General N 114 emitida por la Superintendencia de Valores y Seguros de Chile con fecha 29 de marzo del 2001.

El sitio cuenta con un certificado digital de sitio web seguro emitido por Verisign, entidad certificadora de reconocido prestigio internacional, el cual es renovado anualmente.

Los servicios transaccionales funcionan sobre un servidor seguro, el cual establece una conexión de modo que la información se transmite cifrada, para asegurar que sólo sea inteligible para el computador del cliente y el servidor de Consorcio. Con el objeto de garantizar la seguridad y confidencialidad del usuario en el sistema a través de la solicitud de claves de acceso.

La información manejada es considerada confidencial y por este motivo, Consorcio Corredora de Bolsa cuenta con las máximas medidas de seguridad para garantizar la confidencialidad. Los accesos al edificio están controlados por guardias de seguridad profesionales,y el acceso al área de Informática y Sala de Servidores es controlado por un moderno sistema de control de acceso por tarjeta. Los sistemas y bases de datos se encuentran segurizados y además están protegidos por cortafuegos o "firewall", en conjunto con políticas de seguridad que permiten controlar todos los accesos de parte de usuarios internos o externos. Todos los equipos cuentan con respaldo periódico de la información.

¿Cuáles son los requisitos para comprar Acciones a través de CCB en Línea?

Cualquier cliente de CCB en Línea podrá hacer uso de este servicio. Podrán hacerse cliente de CCB en Línea:

- Las personas naturales mayores de edad y extranjeros con RUT vigente.

- Las personas jurídicas cuya definición de estatuto se lo permita.

- Como requisito adicional, nuestros clientes deberán ser titulares de una cuenta bancaria (cuenta corriente, cuenta vista o cuenta de ahorro).

¿Cuáles son las comisiones por transar Acciones en CCB en Línea?

Las comisiones se cobran al final de cada día en una factura única para cada tipo de operación, una para las compras y otra para las venta. Cada factura incluye todas las órdenes de compra o venta ejecutadas parcial o totalmente, incluyendo las comisiones, las que se calculan de la siguiente forma:

- Una comisión variable equivalente a un 0,4% del monto total transado (esta comisión incluye el derecho de bolsa).

- Una comisión fija de $3.900 (tres mil novecientos pesos) por factura. Así, en caso de existir operaciones de compra y venta en el mismo día, la comisión fija total será de $7.800 (siete mil ochocientos pesos), independientemente de la cantidad de órdenes ejecutadas.

Ambas comisiones se suman, y se agrega el I.V.A. vigente a la fecha de la transacción.

A modo de ejemplo, si usted compra 10.000 Acciones a un precio de $400 por acción, tendrá que pagar lo siguiente:

Para los efectos de este ejemplo, las comisiones a pagar por las siguientes transacciones de compra que usted realice en el mismo día no incluirán el gasto fijo de $3.900.

¿Existen montos mínimos de inversión para las Acciones?

El monto mínimo para transar en acciones es de $50.000, este valor considera precio por cantidad de acciones a comprar o vender.

¿En qué consiste el servicio de custodia y qué precauciones toman para proteger mis inversiones?

Nuestro servicio de custodia contempla el cuidado de todas sus inversiones financieras dentro de nuestra cuenta en el Depósito Central de Valores ("DCV"), el cobro de dividendos, ejercicio de derechos, suscripción de opciones, cortes de cupón y en general, todo tipo de eventos relacionados con sus inversiones. Este servicio no tiene costo para el cliente.

El Depósito Central de Valores (DCV) es una entidad donde permanecen guardados instrumentos financieros por más de US$ 66.135 millones, casi el PIB de Chile. Los instrumentos custodiados son depósitos a plazo, letras de crédito, acciones, efectos de comercio y pagarés, entre otros que pertenecen a todas las AFP, Compañías de Seguros, Corredores de Bolsa, Administradoras de Fondos Mutuos, Bancos y sus respectivos clientes. Para mayor información, visite www.dcv.cl.

¿Cómo puedo traspasar mis Acciones a la custodia de CCB?

CCB le permite administrar todas sus inversiones financieras en un solo lugar; para esto nuestra página Web contiene las herramientas necesarias para ingresar sus inversiones a nuestra custodia de forma fácil y segura. El proceso de traslado de sus Acciones a CCB dependerá de dónde se encuentren los títulos actualmente: en su poder, en la Compañía emisora o en otra Corredora de Bolsa.

Regístrese con su Rut y clave en nuestra página web e ingrese a la sección "Servicios > Traspaso de Acciones" donde podrá generar e imprimir la(s) carta(s) de traspaso de Acciones siguiendo las instrucciones en pantalla.

Luego, envíenos la(s) carta(s) generada(s) firmada(s), adjuntando una fotocopia de su carnet de identidad, a Av. El Bosque Sur 130, Piso 13, Las Condes, Santiago. Si usted reside en regiones, todos los documentos deberán ser firmados ante notario y enviados por correo privado a nuestras oficinas centrales.

Los traspasos de instrumentos desde CCB hacia otra Corredora de Bolsa deben ser solicitados mediante una carta firmada, adjuntando una fotocopia del carnet de identidad. No se aceptarán solicitudes de personas que no sean titular, ni tampoco se realizarán traspasos a cuentas que no sean del titular.

Las solicitudes de entrega de títulos físicos tendrán un cargo que se detalla en "Comisiones y gastos de operación vigentes Clientes de Consorcio en Línea".

¿Es posible vender y comprar Acciones en un mismo día?

Se permiten operaciones de compra y venta dentro del mismo día y para un mismo título, siempre que dichas operaciones cumplan la siguiente condición:

- Sólo se podrá ingresar una orden de venta una vez que se haya ejecutado la orden de compra (que corresponde a esos títulos).

¿Qué es una Simultánea?

Es un contrato por el cual usted vende acciones que actualmente posee (en custodia de CCBolsa) con la obligación de recomprarlas a un precio y en una fecha futura determinada.

El contrato de simultáneas es un producto que permite financiar la compra de nuevas acciones sin tener dinero disponible, pudiendo de esta manera aumentar su portafolio de acciones u obtener liquidez a través de financiamiento a un bajo costo y en forma expedita.

¿Cómo opera una simultánea?

La simultánea consiste en una venta de acciones con compromiso indisoluble de recompra a un plazo y precio determinado. Al momento de hacer la operación se pacta el precio de recompra, el cual corresponde al precio de venta más una tasa de interés por el período establecido.

Por ejemplo: si las acciones se venden en el mercado de simultánea a $1.000 por acción y la tasa de interés mensual es de 0,2%, entonces el precio de recompra será de $1.002 por acción.

Dado que durante el período de vigencia del contrato de simultáneas pueden existir variaciones de precio en las acciones, además de realizar la venta con la promesa de compra, usted deja en garantía acciones adicionales de manera de respaldar la operación.

¿Quién me financia cuando realizo una simultánea?

Al realizar una simultánea es el mercado quien está financiando esa operación. Todos los días la Bolsa de Comercio de Santiago realiza remates entre las 10.00 y las 13.00 horas. En este remate se inscriben las ventas a plazo y el corredor que esté dispuesto a financiar a la mejor tasa se adjudica dicha operación.

¿Cuáles son los requisitos para hacer uso de este servicio?

Los requisitos para firmar y mantener vigente un contrato de simultáneas con Consorcio Corredores de Bolsa son:

- (a) contar con la aprobación previa de la Gerencia de Riesgo de Consorcio Corredores de Bolsa;

- (b) mantener en nuestra custodia un patrimonio* de a lo menos $7.000.000;

- (c) no superar el máximo endeudamiento o leverage definido por nuestra política de riesgo, el cual es de 1,5 veces su patrimonio*.

Por ejemplo: una persona que tiene $20.000.000 en acciones lista A, tiene un patrimonio simultaneable de $20.000.000. Esto significa que podrá comprar acciones lista A por hasta $30.000.000 o $12.000.000 en acciones no lista A.

Nota*: Por patrimonio se entiende la cartera de acciones lista A, más la caja o fondo mutuo Xtra Cash

¿Cuáles son los costos de realizar una simultánea?

El costo conocido es el derecho de bolsa de 0,1% (por cada 30 días de vigencia) que se calcula sobre el monto a financiar, más una comisión fija de $3.000. A estos valores se debe agregar el IVA.

Adicionalmente, el precio de recompra de las acciones simultaneadas tiene implícito el pago de una tasa de interés fija que se determina al momento de contraer el compromiso. Esta es una tasa determinada por el mercado que varía permanentemente.

¿Qué pasa cuando vence una simultánea?

En la fecha de vencimiento pactada, CCBolsa renovará automáticamente la o las simultáneas, siempre y cuando usted no tenga saldo en caja suficiente para cubrir la deuda vencida. Esta renovación se realizará mientras no se exceda el límite de endeudamiento permitido por nuestra política de riesgo, ya que una vez que lo exceda, CCBolsa está desde ya facultado para vender las acciones que estime pertinente para cubrir eventuales diferencias de valor con el monto del contrato de simultáneas.

¿Se puede prepagar una simultánea?

Sí, ambas partes del contrato de simultáneas pueden efectuar el prepago de sus obligaciones, siempre y cuando hayan transcurrido 3 días hábiles desde la fecha en que se realizó la operación.

Para prepagar usted deberá contar con saldo disponible en su cuenta en CCBolsa para cubrir la eventual diferencia existente al liquidar el contrato.

¿Qué pasa si sobrepaso el leverage máximo permitido?

En caso de que las acciones que tenía inicialmente bajen de precio y se supere el leverage máximo de 1,5 veces fijado por nuestra política de riesgo, se le solicitará realizar un abono de fondos o vender acciones, de manera de anticipar simultáneas y volver al nivel de endeudamiento permitido. Es importante destacar que si usted se ve en esta situación, deberá regularizarla dentro de las 24 horas siguientes, o de lo contrario CCBolsa está desde ya facultado para vender las acciones que estime pertinente para cubrir eventuales diferencias de valor con el monto del contrato de simultáneas.

¿Puedo vender en cualquier momento las acciones que compré con los recursos obtenidos de la simultánea?

Sí. Los recursos que obtenga de esa venta (dentro de los dos días hábiles después de realizada la venta) se destinarán al cumplimiento anticipado de la simultánea que hubiera suscrito, a menos que usted nos solicite lo contrario. Por ejemplo, porque ese día quiere realizar otra compra de acciones usando el mismo financiamiento para no tener que asumir nuevamente los costos.

¿Puedo vender en cualquier momento las acciones simultaneadas?

Sí, pero se debe tener presente que en este caso se anticipará el vencimiento de la simultánea, por lo tanto en caso que con los recursos obtenidos de esa venta no alcancen a cubrir la deuda pactada inicialmente (por una baja en el precio de la acción), se deberá tomar una nueva simultánea para financiar este saldo pendiente.

¿Puedo vender en cualquier momento las acciones que dejo en garantía del cumplimiento del contrato de simultáneas?

Sí, pero con la restricción que si vende una parte o todas las acciones que mantiene en nuestra custodia y ha entregado en garantía, debe reponerlas con otras acciones, que valorizadas a precio de mercado, representen una cantidad suficiente para cumplir con nuestra política de riesgo.

¿Qué pasa si tengo una o más simultáneas vigentes y también tengo saldo en caja?

CCBolsa efectuará prepagos a las simultáneas vigentes cada vez que un cliente tenga más de $200.000 en caja, de manera de rebajar el costo financiero; esto a menos que se reciban instrucciones expresas del cliente en sentido contrario.

¿Cuáles son los principales riesgos de realizar una simultánea?

Si bien este contrato le permite generar recursos para aprovechar oportunidades de inversión, usted debe tener presente que las inversiones en renta variable están sujetas a las variaciones propias del mercado, por lo que si la Bolsa baja un 10% y se tiene un leverage de 1 vez, su patrimonio disminuirá un 20% (sin contar los costos de transacción asociados).

Asimismo, la información suministrada no constituye una recomendación de negocios, ni de compra o venta ni de ninguna otra naturaleza por parte de Consorcio Corredores de Bolsa S.A. o sus respectivas empresas y/o personas relacionadas. El Cliente deberá efectuar siempre una evaluación independiente de la información proporcionada en el presente modelo y cualquier eventual decisión de inversión será sólo producto de sus propios análisis e investigaciones independientes.

Si bien las acciones en el largo plazo son el instrumento financiero que más renta, se debe tener en cuenta que en caso de realizar simultáneas, las variaciones a la baja muchas veces pueden obligarlo a vender su posición sin poder esperar la recuperación del mercado.

¿Qué trámites debo hacer para realizar una simultánea?

Primero deberá enviar una solicitud a Consorcio Corredores de Bolsa ([email protected]) indicando su intención de hacer uso de este servicio. Luego deberá firmar dos contratos de simultáneas (uno con la Bolsa de Comercio de Santiago y otro con la Bolsa Electrónica). Por último, cada vez que realice una operación simultánea nosotros le enviaremos una carta de confirmación de la operación y usted deberá devolverla firmada dentro de las 24 horas siguientes.

¿Qué es un Fondo Mutuo?

Se llama Fondo Mutuo a la suma de aportes en dinero entregados por personas naturales y jurídicas a una administradora general de fondos, para que la invierta en diferentes tipos de instrumentos, según indique su reglamento, con el objetivo de conseguir una rentabilidad.

¿Qué son las Cuotas de un Fondo Mutuo?

El dinero total aportado por los partícipes del Fondo Mutuo se divide en partes iguales llamadas Cuotas. Así, cuando un cliente invierte en un Fondo Mutuo, adquiere un cierto número de Cuotas. Estas poseen un valor, llamado Valor Cuota, que cambia diariamente y que refleja la rentabilidad que ha obtenido el Fondo Mutuo.

¿Todos los Fondos Mutuos tienen el mismo riesgo?

Los Fondos Mutuos invierten en distintos mercados e instrumentos financieros, por lo tanto cada uno de ellos tiene distinto nivel de riesgo. Sin embargo, a mayor riesgo, existe un mayor retorno esperado. La variedad de Fondos Mutuos que se ofrecen a través de CCBolsa en Línea, permite que cada cliente elija aquella combinación de instrumentos que mejor se ajusta a sus necesidades.

¿Qué son los Fondos Mutuos de renta variable?

Son aquellos Fondos Mutuos que invierten principalmente en acciones y cuotas de fondos de inversión. Estos fondos debiesen obtener una mayor rentabilidad en el largo plazo, pero a la vez en el corto plazo estos debiesen tener un mayor riesgo y volatilidad.

¿Qué son los Fondos Mutuos de renta fija?

Son aquellos Fondos Mutuos que invierten en títulos estatales, depósitos y pagarés bancarios, bonos bancarios o de empresas. Los clientes que adquieren este tipo de Fondos Mutuos, es probable que reciban una menor rentabilidad en el tiempo, pero a su vez tendrán una mayor certeza del valor de su inversión.

¿Por qué invertir en Fondos Mutuos?

Si bien los instrumentos de renta variable han demostrado ser, en el tiempo, una de las alternativas de inversión y ahorro más rentables del mercado financiero, también se debe tener en cuenta que esta alternativa presenta un mayor riesgo, es por eso que el tener una cartera de inversiones diversificada en: Renta Fija, Renta Variable e Inversiones en el exterior, le da mayor seguridad y rentabilidad a su dinero. Siempre es necesario considerar que los valores cuota de los Fondos Mutuos son variables y es imposible asegurar su comportamiento en el futuro.

¿Quiénes pueden invertir en Fondos Mutuos a través de CCB en Línea?

Cualquier cliente de CCB en Línea podrá hacer uso de este servicio. Podrán invertir a través de CCB en Línea:

- Las personas naturales mayores de edad y extranjeros con RUT vigente.

- Las personas jurídicas cuya definición de estatuto se lo permita.

- Como requisito adicional, nuestros clientes deberán ser titulares de una cuenta bancaria (cuenta corriente, cuenta vista o cuenta de ahorro).

¿Por qué me conviene transar Fondos Mutuos a través de CCB en Línea?

A través de CCB en Línea, usted podrá comprar y vender estos instrumentos en forma ágil, simple y segura, sin necesidad de firmar papeles adicionales. Además, de esta manera usted podrá invertir en Fondos Mutuos con y sin comisión de salida.

¿Existen montos mínimos de inversión para los Fondos Mutuos?

A través de CCB en Línea, no existe monto mínimo de inversión para los Fondos Mutuos.

¿A qué comisiones están afectas normalmente las inversiones en Fondos Mutuos?

Existen distintas comisiones que afectan estas inversiones, todas ellas están detalladas en el Reglamento que aparece en la Ficha de cada Fondo Mutuo:

- Remuneración Fija: es el cobro que efectúan las Administradoras de Fondos Mutuos por la administración de los recursos. El monto de remuneración varía de acuerdo al tipo de Fondo Mutuo y se descuenta del valor de la cuota día a día. Se expresa en una tasa anual más IVA.

- Remuneración Variable: es una comisión que cobran las Administradoras de Fondos Mutuos en función de la variación positiva del Valor Cuota. Es una tasa diaria que se aplica sólo si el valor cuota supera el del último día en que el valor cuota del fondo o serie según corresponda, haya alcanzado su máximo histórico.

- Comisión de Salida: Algunos Fondos Mutuos o serie de estos, cobran una comisión cuando se retira el dinero antes de cumplir el plazo mínimo de permanencia establecido para dicho fondo o serie. Al invertir en Fondos Mutuos a través de CCBolsa en línea, usted podrá aportar en fondos con y sin comisión de salida.

- Gastos de Operación: es un cobro que tiene relación con la intermediación, custodia y auditoría de las inversiones en el Fondo Mutuo. Es una tasa anual más IVA.

¿Es verdad que a través de CCBolsa en línea mis inversiones en Fondos Mutuos, pueden no estar afectas a comisión de salida?

Efectivamente dentro de nuestra cartera, podrá encontrar Fondos mutuos con y SIN comisión de salida.

¿Cómo puedo conocer las comisiones de un determinado Fondo Mutuo?

Las comisiones de los Fondos Mutuos están establecidas en su Reglamento Interno y las puedes encontrar también en el folleto o ficha del fondo.

¿Cómo puedo saber en qué instrumentos invierte un determinado Fondo Mutuo?

Los instrumentos en que puede invertir un Fondo Mutuo están definidos en la Política de Inversión del Reglamento Interno, el cual debe ser aprobado por la SVS. Este Reglamento se encuentra en la Ficha de cada Fondo Mutuo.

Además, para conocer cuáles son las principales posiciones del Fondo Mutuo, ingrese a la sección "Rentabilidad" de la Ficha del Fondo Mutuo.

¿Cómo tributan los Fondos Mutuos?

Las inversiones en Fondos Mutuos, sólo tributan cuando se rescatan;. Las ganancias obtenidas en estas inversiones estarán afectas al pago de impuestos dependiendo del monto de estas ganancias, si la ganancia es inferior a 30 UTM, no se tributará por ese monto. Los rescates que se realicen para traspasarlos a otro fondo mutuo a través del formulario Mandato de Liquidación por Transferencia (MLT), no se consideran rescates para efectos tributarios.

¿Qué es un Depósito a Plazo Fijo?

Es un instrumento financiero de renta fija, del cual se obtiene una rentabilidad conocida desde el momento en que se toma la inversión y que se percibe al momento de su vencimiento.

¿Qué tipos de Depósitos a Plazo Fijo existen?

Los Depósitos a Plazo Fijo se pueden clasificar según distintos conceptos. A continuación, encontrará los tipos de depósitos que se ofrecen en Consorcio Corredores de Bolsa en Línea:

- Moneda:

Pesos: en este caso desde el primer momento se conoce el monto exacto a percibir el día del vencimiento del depósito. La tasa de interés se expresa en base mensual (30 días).

UF: en este caso al momento de vencer el depósito se percibirá el monto a recibir, debido a que no se conoce la variación de la UF hasta el día del vencimiento. La tasa de interés UF se expresa en base anual (360 días).

- Plazo:

Ofrecemos Depósitos a Plazo Fijo en pesos con vencimientos de 7, 30, 60, 90, 180 y 360 días, y depósitos en UF de 90, 180 y 360 días. Estos depósitos no son anticipables.

- Tipo de depósito a plazo fijo:

Depósitos con reinversión: en este caso, al momento de ingresar el depósito se define el plazo, moneda y la condición de reinversión, lo que significa que el día del vencimiento el depósito se reinvertirá automáticamente con el monto total recibido y tasa vigente del día del vencimiento manteniendo el plazo y moneda. Podrás anular la orden de reinversión hasta el mismo día del vencimiento a las 10:30hrs.

Depósitos sin reinversión: en este caso, al momento de ingresar el depósito se define el plazo moneda y sin reinversión lo que significa que el día del vencimiento el monto total recibido quedará disponible en caja para invertirlo o retirarlo.

- Tipo de custodia:

Consorcio Corredores de Bolsa sólo ofrece Depósitos a Plazo Fijo con custodia electrónica (emitidos nominativos y no endosables), por lo tanto, podrá visualizar su inversión en su sitio privado.

¿Cuál es el monto mínimo y máximo para tomar un Depósito a Plazo Fijo en CCBolsa?

El monto mínimo para ingresar una orden de compra de un Depósito a Plazo Fijo es de $10.000. Por otro lado, el monto máximo permitido para tener invertido en Depósitos a Plazo es de $1.000.000.000.

¿Cómo puedo conocer las tasas de interés que ofrece CCB para los distintos tipos de Depósitos a Plazo Fijo?

En la parte superior de la sección Productos > Depósitos a Plazo Fijo > Ingresar Orden encontrarás un detalle de todas las tasas de interés vigentes según el plazo y moneda que elijas.

¿Cómo puedo conocer las tasas de interés que ofrece el mercado?

Estos valores se encuentran publicados en la Asociación de Bancos e Instituciones Financieras, en www.abif.cl.

¿Por qué me conviene tomar un Depósito a Plazo Fijo en CCBolsa?

- Bajo monto mínimo: se exige un monto mínimo de $10.000 por depósito a plazo. Este monto es independiente del plazo, moneda o tipo de depósito a plazo.

- Sistema online: una plataforma 100% online donde no necesitas intermediarios para tu proceso de incorporación, abono de dinero e inversiones. Manejas tus ahorros como y donde tú quieras.

- Todo en el mismo lugar: en la plataforma de CCBolsa puedes invertir en más productos como Acciones, Fondos Mutuos, Fondos Internacionales y más. Además, te entregamos diversas herramientas que te ayudarán a la toma de decisiones.

¿Qué son los instrumentos de Renta Fija?

Los instrumentos de Renta Fija son títulos de deuda asociados a una tasa de interés conocida y a un plazo de tiempo determinado (corto, mediano o largo).

¿Qué tan riesgoso son los instrumentos de Renta Fija?

Estas inversiones tienen un riesgo menor a los instrumentos de Renta Variable, por lo que son una buena opción para aquellos clientes con perfil de riesgo más conservador.

¿De qué depende el valor de los instrumentos de Renta Fija?

El valor de un instrumento de deuda o Renta Fija depende de las tasas de interés que estén vigentes en el mercado, pudiendo aumentar o disminuir según las fluctuaciones que se ocasionen en el Mercado.

¿Cuáles son los principales instrumentos de Renta Fija?

Entre los principales y más comunes instrumentos de Renta Fija, se encuentran los Bonos, los Pactos de Retrocompa y los Depósitos a Plazo.

¿Qué son los Bonos?

Son instrumentos de deuda, es decir, que acreditan un préstamo. Cuando alguien invierte en Bonos, le está prestando dinero a una empresa o a otro organismo; a cambio tiene el derecho de recibir la devolución de su dinero más un interés. Por lo tanto, representa deuda para quien lo emite y un derecho para quien presta el dinero.

¿Cuáles son los principales riesgos de invertir en Bonos?

El mayor riesgo de invertir en un bono es la posibilidad de no pago por parte de la institución que emite el Bono. Mientras menor sea la calificación de riesgo de la institución, mayor será el interés que ella tenga que pagar a los inversionistas que deseen comprar ese Bono o prestarle dinero. Este es el llamado RIESGO DE CREDITO.

También existen

- Riesgo de la tasa de Interés: La volatilidad de las tasas en el mercado.

- Riesgo de liquidez: La dificultad de convertir este instrumento en efectivo.

¿Qué son los Pactos de Retrocompa?

Los Pactos son una inversión a plazo, que puede ir desde 1 a 180 días, a una tasa garantizada. La operación implica la compra por parte del cliente de instrumentos financieros (Bonos, Depósitos Bancarios, Letras Hipotecarias), los que a su vez Consorcio Corredores de Bolsa debe obligatoriamente volver a comprar al vencimiento del plazo pactado, independiente de las variaciones de precio que el instrumento haya tenido.

¿Cuáles son los requisitos para invertir en Pactos de Retrocompa?

El cliente debe abrir formalmente una cuenta y firmar un Contrato General de Pactos con Consorcio Corredores de Bolsa.

¿Cuáles son las ventajas de invertir en Pactos de Retrocompa?

Tasa garantizada, generalmente superior a la de un Fondo Mutuo.

- Liquidez diaria: El Pacto puede anticiparse y liquidarse parcial o totalmente sin castigo de tasa.

- Respaldo de papeles fácilmente liquidables en el mercado.

Este tipo de inversión es bastante atractiva por la liquidez que permite en el corto plazo y que no tienen otro tipo de inversiones. Las empresas que perciben excesos de caja realizan este tipo de inversiones, ya que gracias a ellas consiguen dicha liquidez y no mantienen su capital inactivo.

¿Qué diferencias tiene el APV con una cuenta de capitalización individual?

Existen dos diferencias claves: carácter y propósito. Mientras que tu cuenta de capitalización individual es un ahorro previsional obligatorio a fin de financiar tu pensión de vejez, el APV es, como su nombre lo indica, un ahorro previsional voluntario y su finalidad es mejorar o adelantar tu renta de jubilación.

¿Qué requisitos debo cumplir para tener APV?

Todos los trabajadores dependientes (AFP – IPS), trabajadores independientes, empresarios socios o propietarios de empresas de responsabilidad limitada y trabajadores del antiguo sistema previsional (IPS) pueden contratar una cuenta de APV.

¿En qué consisten los beneficios tributarios?

Depende del Régimen que elijas. Para el Régimen A, el Estado aporta un 15% adicional (con un tope de 6 UTM anuales), de lo que tú ahorres cada año.

En el régimen B, lo que tu ahorres se descontará de tu base imponible, con un máximo de 600 UF anuales.

¿Qué formas existen para realizar un Depósito Convenido?

- Un monto fijo pagado en una sola oportunidad por el empleador (por ejemplo: Bonos)

- Un porcentaje mensual de la remuneración imponible

- Un monto fijo mensual

¿Puedo retirar mis montos ahorrados en APV?

Sí, puedes realizar rescates cuando lo desees. En este caso, Consorcio Corredores de Bolsa deberá realizar una retención de impuestos con tasa del 15%, que servirá de abono al impuesto único que deberás declarar y pagar de acuerdo a lo señalado en el N°3 del artículo 42 Bis de la Ley sobre Impuesto a la Renta.

¿Puedo cambiarme de compañía para que administre mi APV?

Sí, cuando quieras. Puedes solicitarlo a través del sitio web o al momento de contratar tu APV, seleccionando dicha opción al completar de forma online tú SAAP (Selección de Alternativas de Ahorro Previsional).

¿Qué es la SAAP?

La SAAP es un formulario mediante el cual suscribes y modificas un plan de Ahorro Voluntario. La sigla corresponde a Selección de Alternativas de Ahorro Previsional.

Consorcio Corredores de Bolsa es la única empresa que dispone de estos formularios de manera online.

¿En qué instrumentos puedo invertir?

Puedes invertir en Acciones nacionales, múltiples Fondos Mutuos y Fondos de Inversión.

¿Qué pasa si rescato mis saldos anticipadamente?

El ahorro previsional voluntario está pensado para mejorar tu pensión, sin embargo, en caso de alguna eventualidad o emergencia puedes rescatar tus fondos. Al realizar este proceso de manera anticipa, tu institución deberá retener un 15% del monto retirado, lo cual servirá de abono al Impuesto Único que deberás declarar y pagar anualmente.

¿Puedo tener más de un APV?

Sí, dentro de una misma institución puedes tener tantas cuentas de APV como regímenes existen (A, B y Depósitos Convenidos). También, puedes tener cuentas APV acogidas del mismo régimen en más de una institución.

El APV es una cuenta independiente de las cotizaciones obligatorias, por lo que tienes completa libertad de suscribirlo en la institución financiera que desees, de acuerdo a tu perfil de inversionista.

¿Cuánto cuesta?

Si ya eres cliente de CCBolsa, contrata tu APV y paga sólo el 0,1% de mantención mensual de forma indefinida, sobre el total de la custodia mensual de su cuenta APV. Para esto, solo debes contar con saldo en tu cuenta de inversiones.

Si no eres cliente, realiza tu incorporación a través de nuestro proceso 100% online, y abona a tu cuenta de inversiones para optar a este costo de mantención preferencial. En el caso de no tener saldo en tu cuenta de inversiones, la remuneración máxima a pagar correspondiente al mayor valor entre:

- El 0,4% del monto transado en Acciones y/o cuotas de fondos de inversión durante el mes anterior en la cuenta APV.

- El 0,1% mensual del valor de la custodia total de Acciones y/o cuotas de fondo de inversión en la cuenta APV del mes anterior.

Además de los costos previamente mencionados, CCBolsa no cobra ningún gasto con ocasión de los servicios prestados, incluida la adquisición (o suscripción) o enajenación (o rescate), según sea el caso, en Acciones, cuotas de fondos de inversión y/o cuotas de Fondos Mutuos.

¿Cómo puedo abonar mis ahorros mensualmente?

No importa si eres trabajador dependiente o independiente, puedes invertir de forma mensual o a través de aportes directos las veces que quieras para mejorar tu pensión:

Puedes suscribir un cobro automático a tu cuenta corriente (PAC) o un cobro automático a tu tarjeta de crédito (PAT). Por último, puedes hacer abonos directos de forma online o a través de las cajas de Consorcio a lo largo de todo el país.

En el caso de ser un trabajador dependiente puedes solicitar a tu empleador que descuente mensualmente por planilla el monto que deseas ahorrar.

¿Qué pasa si un mes no puedo ahorrar?

Recuerda que este es un producto voluntario, por lo que no existe ningún tipo de consecuencia si no puedes ahorrar en algún(os) período(s).

Hazte Cliente

Abono y Retiro

Acciones

Fondos Mutuos

Fondos Internacionales

Depósitos a Plazo Fijo

Compra y venta de dólares

Traspasos de Custodia

¿Qué es un Fondo Internacional?

Fondos internacionales son fondos administrados por distintos managers reconocidos a nivel mundial. Los managers disponibles en CCBolsa son: BlackRock, JP Morgan, Franklin Templeton, Alliance Bernstein, MFS, Schroders, NN IP, Morgan Stanley y Ninety-One. Estos fondos están domiciliados y custodiados en el extranjero, por lo que puedes invertir directamente en dólares.

¿Cómo funciona el Valor Cuota de un Fondo Internacional

Cuando inviertes en un Fondo Internacional, adquieres un número de cuotas. El valor de esta cuota, conocido como "Valor Cuota”, cambia diariamente y refleja la rentabilidad que ha obtenido el fondo.

¿Qué son los Fondos Internacionales de Renta Variable

Los Fondos Internacionales de Renta Variable, son aquellos que invierten al menos un 90% en instrumentos de capitalización y el resto en instrumentos de deuda. Por lo tanto, no tenemos una rentabilidad asegurada, son fondos para un perfil más agresivo, pero se permiten aprovechar mejor las oportunidades de Mercado.

¿Qué son los Fondos Internacionales de Renta Fija?

Los Fondos Internacionales de Renta Fija son aquellos que invierten al menos un 90% en instrumentos de deuda y el resto en instrumentos de capitalización, con el fin de lograr una rentabilidad más segura.

¿Qué son los Fondos Internacionales Temáticos?

Los Fondos Internacionales Temáticos son aquellos que invierten en activos específicos. Algunos ejemplos de los temas serían: salud, tecnología, energía, medio ambiente, electromovilidad, metales precios, entre otros.

¿Cuáles son los costos de adquirir Cuotas de FFII?

Comprar o vender cuotas de fondos internacionales no tienen un costo directo por transacción. El único costo asociado al fondo es el TER (Total Expense Ratio) el cual dependerá de cada fondo. Puedes revisar el TER en la ficha del fondo, la cual la puedes encontrar en la sección de Fondos Internacionales > Fondos Disponiles.

¿En qué monedas se puede Invertir en Fondos Internacionales?

Los Fondos Internacionales se invierten en dólares, por lo tanto, debes tener dólares en tu Caja Dólar para realizar un aporte en Fondos Internacionales. Si no tienes dólares disponibles puedes comprar en tu sitio privado en la sección Productos > Dólar > Comprar dólares.

¿Cuáles son los requisitos para invertir en Fondos Internacionales?

Para invertir en Fondos Internacionales debes ser cliente de Consorcio Corredores de Bolsa con todos los contratos y anexos firmados, no ser US Person (Unites State person) y tener dólares disponibles en tu Caja Dólar. Si no tienes dólares puedes comprar en nuestra nueva herramienta de compra y venta de dólares ingresando a tu sitio privado en la sección Productos > Dólar > Comprar dólares. Recuerda que el monto mínimo para invertir son 100 USD por fondo.

¿Cómo se la fecha de liquidación de mi inversión?

Todos los Fondos Internacionales tienen un plazo de liquidación de t+4 pero al estar domiciliados en el extranjero también debemos considerar los feriados y festivos del país correspondiente por lo que la fecha se entregará en el mail de confirmación de tu orden.